btrax Brandon K. Hillの「ベイエリアから未来予測」

サンフランシスコと東京を拠点とするグローバルクリエイティブエージェンシーbtraxのCEO。アメリカと日本を含む200社以上のクライアントに対して、ブランディング、グローバル展開コンサルティング、UXデザインサービスを提供。自社メディアFreshtraxやFashionsnap.com 、In the Looopにもデザイン、テクノロジー、海外トレンドに関するコンテンツを提供中。サンフランシスコ在住

近ごろ、メッセージ送信による送金サービス『Square Cash』が企業向けサービスを開始したり、LINEやFacebookが相次いで新サービス、新機能をリリースしたりと、送金、決済サービスに関する話題を耳にする機会が日本でも増えたと聞いています。

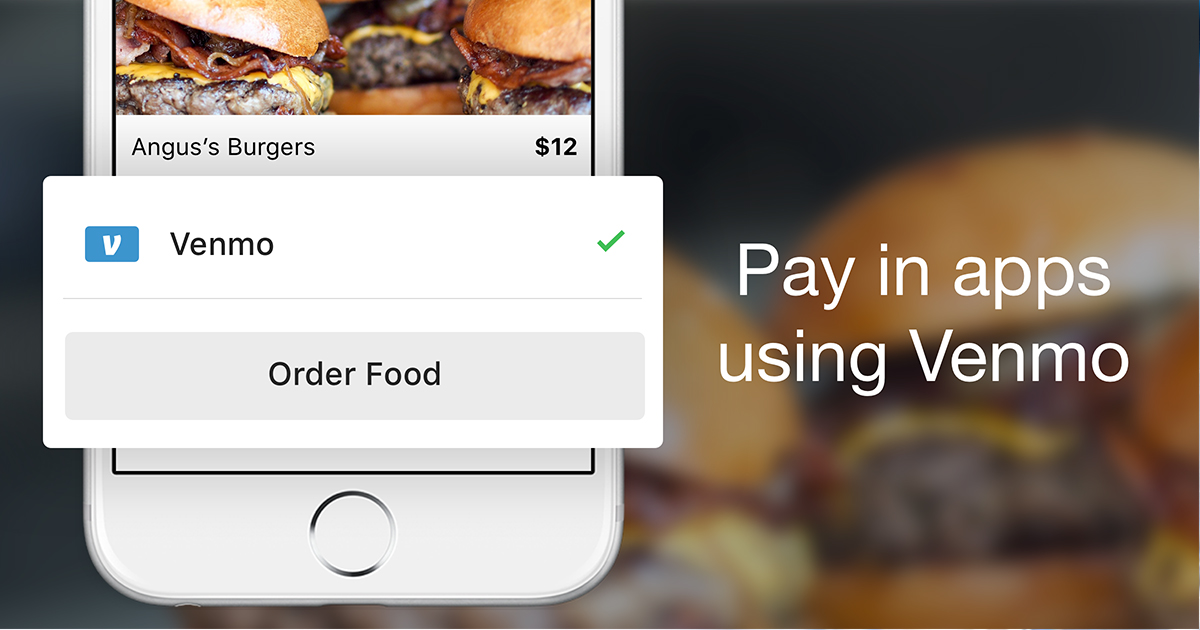

サンフランシスコでは、送金アプリ『Venmo』が学生を中心に流行しています。コンセプトは友達同士でお金を送り合うというシンプルなものです。

学生を中心に普及が進んでいる送金アプリ『Venmo』

私自身『Venmo』には注目していなかったのですが、先週友人の送別会の会計時に使ってみたところ、これはすごく便利だと感じました。

同時にクレジットカード、PayPalに続く、「第三次決済革命」の幕開けだと、直感的に感じました。そこで、今回はFinanceとTechnologyを掛け合わせた「FinTech」の未来について予測します。

大人から学生までを虜にする『Venmo』とは?

私が『Venmo』を利用したのは先ほども書いたとおり、友人の送別会です。会計時にいわゆる割り勘をすることになったのですが、一つ困ったことが起こりました。

ここで補足なのですが、アメリカでは会計が100ドルを超えたら基本的にクレジットカードで支払います。スターバックスでコーヒーを買う時もカードを使うことが一般的。日本では考えられないくらい、現金を直接支払わない社会だと思ってください。

ですので、会計時もクレジットカードを人数分渡すこともが珍しくありません。お店の方で割ってもらう、ということですね。しかし、この送別会は10名を超えていました。カードが10枚を越えると手数料が膨らみますので、さすがにお店もいい顔をしません。当たり前ですが。

そんな時、一緒に食事をしていた学生が「後で『Venmo』で送りますので、大丈夫ですよ」と言ったんです。その場は私がカードで支払った後、幹事が『Venmo』上で他の人への請求を行ったのですが、その流れが非常にスムーズだったのです。

アプリ上で幹事から対象者にリクエストが届くと、対象者は1タッチで、私の『Venmo』に送金できます。正直、現金を手渡しするよりも楽なほどでした。

割り勘の時に、「払った」、「払ってない」で揉めた経験はありませんか?後から徴収することも気まずかったりしますよね?それが『Venmo』を使えば、気軽にまとめてリクエストを送ることができますし、もちろん記録も残ります。

このエクスペリエンスは非常に素晴らしいと、実体験から感じました。

ソーシャルメディアと送金サービスの相性がいいワケ

アメリカはカード社会ですが、収入がない学生はカードを所有することができません。『Venmo』が学生の間で流行っている理由は、その一点に尽きます。

ダウンロード後、オンラインバンキングのIDとパスワードを入力すればセットアップ完了、1分程度で終わります。なんと、手数料は0ドル。そうなると利用しない理由ってないですよね?

では、こうした送金サービスはなぜ生まれるのか。企業はユーザーから1ドルも徴収しないわけですから、メリットが見えにくいです。ここに、アメリカ的なビジネスのやり方が隠れています。

まずtoCで一般ユーザーをできるだけ多く獲得します。その後、toBでマネタイズしていくのが、アメリカ的ビジネスの発想です。Facebookの広告ビジネスが分かりやすいと思います。

『Venmo』はお金をやり取りするサービス。一見すると金融だと思われがちですが、体験してみると、ソーシャルメディアに近いという感覚があります。友達にメッセージを送る感覚で送金をするということです。

だから、『Facebook』や『LINE』とペイメントサービスは非常に相性がいいんです。

つながっている友達にメッセージではなく、お金を送る。現実だと手紙とお金は全く違うものですが、アプリ上となると、変わらないものになるんです。

そして、『Venmo』は『Facebook』と連携ができるため、友達とすぐにつながることができます。タイムライン風な機能もあり、金額は出ませんが、友達同士のやり取りを見ることもできます。例えば友達がコーラ代を支払っている、サンドイッチ代を請求しているなどです。

本当にメッセージがお金に変わっただけで、ユーザーのエクスペリエンスは変わらないと思いませんか?

ペイメントサービスのマネタイズ戦略

ソーシャルメディアにとって、大量のユーザーを抱えた後でのマネタイズは、決して難しいものではありません。ペイメントサービスへと展開する場合、多くのユーザーが利用していることをフックに、レストランやカフェ、小売店などに働きかけ、店舗サイドから数%の手数料をいただけばいいのです。

この数%の手数料が、カード会社の手数料よりも低いとしたらどうなるでしょう。

少し具体的な話をしますと、アメリカのカード手数料は2〜3%が相場です。それ以下の数字であれば、店舗側もまたハッピーになれるんです。

アメリカでは、アプリと銀行が直接つながることのできるAPIがあります。そこでダイレクトにお金のやり取りが生まれるため、既存のクレジットカードの裏側にある各業者を飛ばして完結できます。中間手数料がなくなるため、低い手数料が実現できるわけですね。

また、実店舗はもちろん、eコマースでも成立するのが、アプリ送金サービスの強みです。日本でも『ZOZOTOWN』と『LINE Pay』が連携してお得になるキャンペーンを行っていると聞きました。これはクレジットカードと比較すると、手数料の面でEC側にメリットが生まれるため、行っているキャンペーンだと考えます。

ユーザーに割引というお得感を提供しつつも、店舗側も実は利益が上がるというカラクリがあるのです。

クレジットカード、PayPal以来の“革命”が起きる

このようにユーザー同士がアプリ上で頻繁にお金のやり取りをしている状態ですと、アプリ業者にお金が溜まり続けることになります。その結果、アプリ業者はたまった潤沢な資金を運用するだけでも、ビジネスが成立します。

利回りが数%だったとしても、大きな売上になりますから、これは非常に賢い仕組みだと言えます。

一般ユーザーから見たらメリットしかない便利なサービスも、裏側の仕組みを見てみると、緻密過ぎるほどに計算に計算を重ねたビジネスモデルがあるんです。

つまり、『Venmo』のような送金サービスがtoBの展開を行うと、銀行はさほど影響を受けませんが、クレジットカード会社は大きな脅威にさらされる可能性があります。

ですから私は、各社のオンラインペイメント事業参入を、クレジットカードの発明、PayPalの誕生以来の「第三次決算革命」が訪れる前兆だと思っています。

送金サービスの課題は不透明性をどう解決するか

メリットばかりに見える送金サービスですが、一部では法律のグレーゾーンになる可能性があるという声もあります。

問題は、バーチャルでお金を行き来させるためにお金の流れが見えにくいということです。

例えば、飲み会を開催して会社の名前でカードや領収証を切る。しかし、送金サービスで飲み会の参加者にはアプリ上で送金のリクエストを送る。

既存の会計時でも発生しうるケースですが、より簡単に会社のお金を着服できる可能性があるということです。もちろん、使う側のモラルが大きいと思いますが。

また、アプリ同士でのやり取りの後、自分の銀行口座にお金を移さなければ、アプリの中にお金が存在している状態になっています。次の支払い時には、アプリ内にキープしたお金で、支払うということも可能です。

一見、便利に見えるのですが、これは脱税しやすいという点が問題になります。税務局が個人のアプリの中までを調べるのは非常に困難です。

この点から、特にセキュリティに厳しい日本は慎重になっているのだと思います。しかし、こうした課題もFinTechの進化により解決されていく可能性は十分にあると言えるでしょう。

日本で送金サービスが普及するには

日本で今後送金サービスが流行るとして、いち早くメガバンクが着手する可能性は低いと考えます。メガバンクは仕組みも体制も対応するまでに時間が掛かるためです。

私の予想だと、アプリ送金の仕組みを真っ先に導入するのは、規模の小さい銀行や新しい銀行、あるいは第三の金融機関とでも言うべき全く新しい企業です。

ですので、日本国内で「金融サービスに目をつけているベンチャー」はこれから面白くなっていくというのが、私の考えです。

例えば、メタップスがシンガポールでリリースした決済手数料0%のオンライン決済サービス『SPIKE』が、海外で実績を残した結果、日本でも普及していく。そんな未来は十分に可能性があると言えるでしょう。

日本に送金サービスの波が訪れるまでには、私の読みだとあと5年ほど掛かると思います。

しかし、『おサイフケータイ』が一時代を築いたことからも、日本でもアプリでお金を支払うということが、当たり前なる。きっと、そんな社会が到来すると思いますね。