この数年でFinTechという言葉はすっかり浸透。「お金の領域で、新しいテクノロジーが何かを変えようとしている」という予感めいたものは高まっている。事実、数多くのベンチャーが起ち上がり、早々に大きな投資を得たり、上場を実現する企業も現れた。FinTechエンジニアと称される職種の求人も増え、エンジニアの間でも金融業界経験の有無に関わらず、キャリア形成の新たなチャンスとして注目されている。

しかしその一方で、「FinTechって、結局何だ?」という声も少なくない。サービス内容も技術領域も幅広く、FinTechの実体は実に曖昧だ。具体像がつかめなければ、FinTechエンジニアとしての可能性やビジョンも見えてこない。

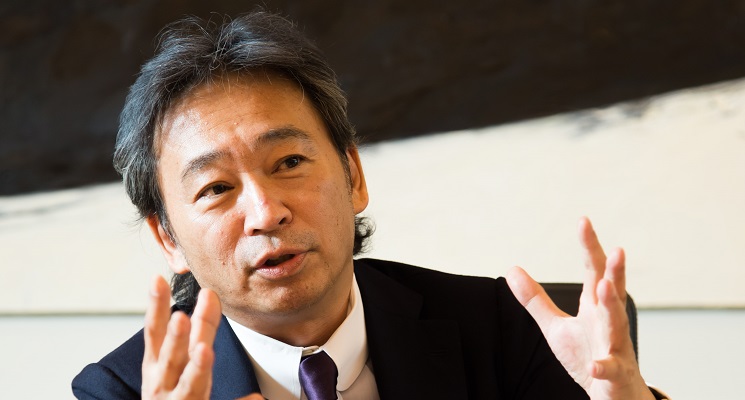

そこで、FinTechムーブメントが起こるはるか以前から、「金融×IT」によるイノベーションを体現し、最もクリティカルな金融フロント領域のシステム分野で国内No.1プレーヤーとなったシンプレクスの創業者である金子英樹氏に話を聞いた。FinTechムーブメントの正体とは? 今後、金融関連の領域で活躍できるエンジニアの条件とは?

シンプレクス株式会社 代表取締役社長

金子英樹氏

大学卒業後、アーサー・アンダーセン(現アクセンチュア)にて主に大規模システムプロジェクトを担い、米国本社勤務等を経て、1991年よりソロモン・ブラザーズ・アジア証券(現シティグループ証券)へ。金融工学とIT技術の融合を司る部門でマネジャーを務めた後、そのノウハウを基盤に日本発のイノベーションで世界へ打って出るべく、1997年にシンプレクスを創業。2002年にJASDAQ上場後、会社設立から7年で東証一部上場のスピード成長を遂げた。2013年、さらなるブレークスルーを目指してMBOを実施。現在は金融フロント領域のシステム分野で国内No.1であるとともに、世界の金融ITサービス企業ランキング『IDC Financial Insights FinTech Rankings Top100』にランクインする数少ない日本企業でもあり、“リアル”FinTechプレーヤーとして世界No.1を目指している

かつてのネットバブルに学ぶ「FinTechムーブメント」の現在地

まず聞きたいのは、並み居るメガバンクや総合証券といった、いわば金融の本丸を相手にイノベーションを実現してきた金子氏の目に、現在のFinTechムーブメントがどう映っているのかだ。

「20年前から金融×ITを体現してきた身としてみれば、ファイナンスの世界に先進技術を持ち込んで変革を起こそうとしているFinTechムーブメントは素直にうれしい現象です。FinTechという言葉がバズワード化し、それまで関心を持っていなかった層までが、この領域に注目し、期待してくれるようになったことを喜んでいます。しかし一方で、すべてのFinTechベンチャーが成功し、たくましく生き残るとは思えない、という本音もあります」

金子氏は、かつてのネットバブルを例に挙げる。1999年~2002年頃、数多くのインターネットサービス企業が登場し、巨額の投資を受けたり、短期間で上場を果たしたりしながら世間の注目と期待を集めたムーブメントは、やがて「バブル」として振り返られるようになった。

「シンプレクスもこの時期にスピード上場を果たしたことで、各界から注目されたのですが、十数年が経過した今、当時脚光を浴びていたベンチャーのうち、一体何社が生き残って、今なお成長し続けているでしょうか。『だから今のFinTechベンチャーもダメだ。バブルで終わるぞ』と言うつもりはありませんが、かつてのネットバブルの教訓は意識しておくべきではないでしょうか。

今も生き残っている会社と、今では消えてしまった会社、あるいは残ってはいるものの成長がストップしている会社が、当時は全く同じように扱われ、将来を嘱望されていました。ブームが盛り上がっている間、誰も両者の“違い”を見分けることができなかったんです。

そこで、同様の視点で今のFinTechベンチャーを見てみると、確かに次々にプレーヤーが登場し、会社によっては華々しい投資を受け、設立から間もないうちにスモールIPOという昨今の流れに乗って上場しているところもある。ところが、ユニークなビジネスモデルを実際にサービスとして開始するだけでは終わらずに、着実に多くのユーザーの支持を得て経営を黒字化できている会社は、ごく少数でしかない。この事実は多くの人が知っておくべきだと思います」

現時点で黒字化しているところだけが生き残る、というような単純な話ではない。金子氏が警鐘を鳴らすのは、まだどこが成功するかも分からない混沌期にも関わらず、FinTechベンチャーに対する世の中の期待値だけが過剰に高騰している状況に対してだ。

「ネットバブルの時がそうであったように、単に創業者が錚々たるキャリアの持ち主であるとか、投資を受けた、上場したという事実だけで、勝ち残れるほど甘くはないということは、当事者も、これからFinTech分野に参入しようとしている人も知っておくべきだろうと思います。

FinTechブームは素晴らしいムーブメントです。ただし、期待するに足るポジティブな要素と、不安と不確実性を示す要素とが混在しているのが今なんだ、という事実を冷静な目で見ていかなければなりません」

BtoBとBtoCで変わる、FinTechエンジニアに求められる要素の違い

今さらではあるが、FinTechとは「Finance×Technology」から生まれた造語だ。ゆえにFinTechと称される事業領域の幅は非常に広い。

シンプレクスは世界の金融ITサービス企業ランキング『IDC Financial Insights FinTech Rankings Top100』にランクインする数少ない日本企業でもあり、日本で最も成功しているFinTech企業の一つと言えるが、同社が追求してきたコア事業は主にBtoBおよびBtoBtoC領域。

BtoB領域では、ディーラーなどプロの投資家をユーザーとする資金運用ソリューションを提供している。クライアントは、いずれも名だたるメガバンクや総合証券だ。また、BtoBtoC領域では、個人投資家の資産運用をサポートする各種トレーディングツールを、総合証券、ネット証券、FX事業会社、仮想通貨交換業者に提供している。

一方、FinTechムーブメントの中で登場したベンチャーが手掛ける事業の多くはBtoC領域。個人ユーザー向けサービスが主流となっている。では、この事業領域の違いによって、必要とされるエンジニアの人材要件は変わってくるのだろうか?

「金融知識の必要性は、BtoBtoCも含めたBtoBとBtoCではやはり大きく違ってきます。シンプレクスが展開しているような、金融業界の本丸ともいえる主要大手金融機関と直接向き合おうとすれば、エンジニアにももちろん金融の専門知識が必須となります。金融とは無縁の業界からの転身を望む場合には、おそらく他のどの業界よりもハードルは高いと言えるでしょう。金融機関が扱っている金融商品は複雑であり、機関投資家などの金融のプロを対象にしたものも多く、その業務内容を理解するだけでも多大な努力を要しますから。

プロフェッショナルなエンジニアとして成長したいのであれば、ユーザーである金融機関は何を求めているのか、そこでは何が鍵を握るのか、ならばどんな技術をどう駆使すればいいのか、本質をつかむ必要があります。

金融の本丸を相手にプロの仕事をするとなれば、ユーザーニーズを深く理解する力と、それを実際に作り上げる力、この2つを兼ね備え、かつ金融業界特有の専門知識に深く通じていることが必須です」

また、金子氏はBtoBならではの難しさには、こんな一面もあると言う。

「金融機関の事業は行政機関とも密接につながり、厳しくチェックをされています。法律や規制などが複雑に絡み合い、多くの制約を受ける中で優れたシステムを築かなければいけませんし、もしも多額のお金が動く金融取引の局面でシステムがダウンするような事態になれば、桁違いの損失が発生しかねません。つまり、そこで働くエンジニアも他業界にはあり得ないほどの緊迫感の中で、技術を提供していくことになります。

一方、BtoCサービス、例えば一般ユーザー向けの家計簿ソフトの提供などであれば、セキュリティーの徹底は強く求められるものの、そこまでの制約やルールに縛られることはないはずですし、シリアスな場面もBtoBサービスと比較したら少ないでしょう」

さらに、技術との向き合い方にも大きな違いがあると金子氏は指摘する。

「多額のお金が動くプロの金融取引の世界では、マイクロセック(100万分の1秒)の違いが億単位の違いを生んでしまうため、BtoB領域でシステムを提供するプレーヤーの間では、スピードに関する激しい競争も行われています。コンシューマー向けWebサービスではまだ許されるエクスキューズが決して認められない領域です。

単に複雑なコーディングができるかどうかではなく、どんなプログラミングをしたら、CPUにどれくらいの負荷がかかり、その場合の所要時間が何マイクロセックなのかという視点でシステムを作り上げていくのが仕事。一般的なWebサービスで重用されている言語や技術のほとんどは、そのままでは使えません。それらにどう手を加えれば最適化できるかを常に考えて、進めていく必要があります。

さらにBtoBtoC領域で顕著なのですが、個人投資家の取引が集中するようなインシデントの発生も想定した上で、大量のトランザクションにも耐え得るシステムをどう設計するか、気の遠くなるほど膨大で複雑なデータの処理をどれだけ同時並行に進められるか、という面でも高度な技術的知見が問われてきます」

確かにBtoBのハードルは高い。だが、だからこそワクワクするエンジニアもいるはずだ。緻密に技術を突き詰めていける世界でこそ挑戦をしてみたいという人もいるだろう。

「もちろん、そうした志向を持つ人は当社も大歓迎ですし、技術力を思う存分発揮できる環境もあります。ただ、これまでこの領域でやってきて分かっているのは、ゴリゴリに特定の技術を極めていけるエンジニアというのは、極めて限定的であるということです。

強調しておきたいのは、こうした技術志向のエンジニアでなくとも、数々のプラットフォームやフレームワーク、ライブラリを活用し、使いこなす高いスキルがあれば、FinTechエンジニアとして大きな成果を上げられる可能性が高いということ。シンプレクスでも、こうした志向を持つエンジニアが数多く活躍してくれていますが、この傾向は、BtoBよりもエンドユーザーを個人とするBtoBtoCやBtoC領域の方がより顕著だと思います。

おそらくエンジニアの多くは、後者の方が志向的にもマッチし、モノづくりの醍醐味を感じられるのではないでしょうか。また、後者のようにさまざまな技術要素を組み合わせて成果を出せるエンジニアであれば、金融はもちろん、どんなジャンルであってもBtoC領域のサービス開発で活躍が期待できると思います」

ただし、「それではBtoBよりもBtoC領域のFinTechベンチャーの方がチャレンジしやすい」と捉えるのは、安直に過ぎるようだ。

「多くのFinTechベンチャーがBtoCサービスを展開し、その可能性に期待してさまざまな企業が投資をしている。その中には、実はメガバンクをはじめとする大手金融機関も含まれています。

なぜかといえば、例えば家計簿ソフトの利用者が増えていくことで、これまで見えてこなかった多数の人々のお金の動きがビッグデータとなって蓄積されていきます。いずれは、このデータを活用した金融商品なりサービスが生まれていき、それが大手金融機関の新たなビジネスチャンスとなり得るかもしれない。だからこそ、彼らはFinTechベンチャーを応援しているわけです。

そして、大手金融機関の期待が現実のものとなった時こそ、本当の意味で金融業界のビジネス構造が刷新され、社会をも変える、ダイナミックなイノベーションが実現する。今いるFinTechベンチャー群が頑張れば、おそらくそれほど遠くない将来、そうしたネクスト・ステージがやって来ます。

その時、FinTechエンジニアもまた真価を問われるはずです。『このプラットフォームがないと何も作れません』というエンジニアには、大きな成長機会はめぐって来ないでしょう。『AWSを手掛けていたのでクラウドはできます』だけではなく、大手金融機関のシステムと連携を図るために、どこからどこまでをクラウド化し、あるいはオンプレミスにして、どのようにセキュリティーを担保し、システム全体の絵をどのように描くか、というところまで踏み込んで考える力量を持つ人材こそが、真に一流のエンジニアとして飛躍できるはずです」

BtoC領域のFinTechベンチャーにジョインするのであれば、遅かれ早かれやって来る、もっと大きな変革期に備えて研さんを積む覚悟が必要だ。

ここまでBtoBとBtoCによって生まれる違いを深掘ってきたが、一方で、金子氏は「両者どちらにも通じる、変わらない重要事項がある」と言う。果たしてそれは何なのか?

「本質」を見極め、何に磨きをかけるのかを決める

「忘れてほしくないのは本質です。本質とはつまり、そのビジネスを成功に導くもの。ユーザーが何を求めていて、その願望をどう形にできるかです。

シンプレクスのようにBtoBをコア事業にしているところであれば、金融機関で働くディーラーやトレーダーなどといった優秀なエキスパートたちが、何を望んでいるのかを察知できなければいけない。彼らが語る専門性の高い話を聞き、理解するだけの知能が問われます。ですから、シンプレクスの採用では地頭の良さを非常に重視しています。

一方、BtoCの事業であれば、無数にいる一般ユーザーたち一人一人に直接話を聞いて回るわけにはいきません。ユーザーが何を望んでいるのかを理解するには、知能以上に感性も問われます。例えば、UI/UXを見極める時にも、技術的要素とは別に感性を働かせることが重要になるでしょう。

また、エンジニアであれば感性に依存するばかりではなく、科学的な手法でユーザーニーズをあぶり出すこともできる。マーケティングの観点からビッグデータを分析し、多くのコンシューマーに支持されるシステムやUI/UXを具現化していく力も問われます。

知能、感性、科学的アプローチ、とそれぞれの局面ごとに求められるスキルセットや資質は違いますが、着目してほしいのは、それらを駆使して本質を見極められる者だけが生き残り、成長を得ていくということ。

これだけは覚えていてほしい。FinTechがバズワード化してからもう数年が経過しています。ベンチャーとしてスタートした企業の中には、既にサービスの枠組みが出来上がりつつあるところも少なくありません。しかし、時流に乗って手に入れた好調ムードに乗じて、今のサービスの形に満足し、歩みを止めてしまう企業やエンジニアは、ブームの中で消えていくことになります。

携わる事業がBtoBだろうがBtoCであろうが同じこと。『本当にこれで良いのか? これがユーザーの真のニーズなのか? 既成概念にとらわれずに、ゼロベースで考えられているか?』と本質を問い続けることを忘れてしまっては、FinTechに限らず、どこへ行っても成長できない。私はそう考えています」

呑気に構えているFinTechベンチャーやエンジニアは必ず消えていく

FinTechをめぐる環境は、今もなおポジティブな話題でにぎやかだ。背景にあるのは、ここまで金子氏が示してくれたように、金融をめぐるビジネスに新たな可能性の光を示しているからに違いない。

だが、何万人もの従業員を有する大手金融機関の経営陣と接する機会の多い金子氏は、彼らが決死の覚悟で自社や業界全体に変革のメスを入れようとしていることを痛感していると語る。そして対照的に、FinTechベンチャーの一部に「ヌルさ」を感じてもいるともいう。そもそも「ベンチャー」とは、旧勢力に風穴を開ける気概と野望を持つ、ギラギラした集団であるはずだが、旧勢力たる大手金融機関の“下請け”的ビジネスに甘んじている自称ベンチャーも存在する。果たして、これから始まる金融業界のイノベーションを、エンジニアはどう受け止めるべきなのだろうか?

「マイナス金利の常態化や少子高齢化が進行する中で、多くの金融機関はこれまでのビジネスモデルでは生き残れない、と圧倒的な危機感を持ち、自らの事業や組織を大きく変えようとしています。これまでにも、BPR(業務改革)を実行して経営の効率化は図ってきましたが、それだけでは足りない。AIなどの先端技術を有効活用しながら、抜本的なイノベーションに着手しようとしている。そんな中でFinTechムーブメントが巻き起こり、新たな視点とサービスを持つベンチャーにも期待をかけるようになったわけです。

誤解しないでほしいのは、元気のいいベンチャーが出てきたから彼らに期待をし始めた、という流れでは決してないということ。自分たちが変わらなければいけないという決死の覚悟でいる中で、新しい流れのベンチャーが登場してきた。順番としては、それが正しい理解だと私は思います。

大手金融機関は、これからやってくる新しい時代を生き抜くために、本気で腹をくくって変革を起こそうとしています。それを間近にひしひしと感じているからこそ、FinTechベンチャーの一部に見受けられる呑気なムードには喝を入れたくなることもあります。

確かに今、FinTechベンチャーには追い風が吹いています。テクノロジーを司るエンジニアがこの領域で劇的に成長できるチャンスも広がっています。けれども、忘れないでほしい。注目され、投資を得ている現状で満足してしまい、呑気に構えているベンチャーやエンジニアは、決死の思いで始まっていく金融業界全体の大きな変化の波には乗れません。

チャンスを感じて多くの人が参入しようとしてくれていることを心から喜んでいるからこそ、『本気』になって『本質』を捉え、それを形にするべくギラギラと取り組むエンジニアに参入してほしいし、このフィールドで活躍し、勝ち残ってほしい。私はそう強く願っています」

取材・文/森川直樹 撮影/小林 正(スポック)